ViDA „VAT in the Digital Age“: Modernisierung des Mehrwertsteuersystems in der EU

+++ Update Juni 2024: Estland blockiert erneut ECOFIN-Vereinbarung zu Mehrwertsteuer im digitalen Zeitalter

Estland hat in der Sitzung des ECOFIN-Rates am 21.06.2024 erneut seine Zustimmung zu den europäischen Gesetzesvorschlägen zur Mehrwertsteuer im digitalen Zeitalter (VAT in the Digital Age, ViDA) verweigert.

Bereits in der vorangegangenen Sitzung am 14.05.2024 war der Gesetzesentwurf am Veto Estlands gescheitert.

Grund sind die hohen Kosten, die KMU durch eine einheitliche Umsatzsteuerregistrierung und die geplante Plattformökonomie entstehen würden.

Nach der gescheiterten Abstimmung am 14.05.2024 waren Nachbesserungen hinsichtlich der geplanten Einbeziehung von Plattformbetreibern für kurzfristige Beherbergungsleistungen und Personenbeförderungen vorgenommen worden.

Für eine Einigung ist die Einstimmigkeit aller EU-Länder zwingend erforderlich. Die Bemühungen um einen zustimmungsfähigen Legislativvorschlag sollen im zweiten Halbjahr 2024 unter ungarischer Ratspräsidentschaft fortgesetzt werden.

+++

+++ Update Mai 2024: ECOFIN-Vereinbarung zu Mehrwertsteuer im digitalen Zeitalter von Estland blockiert

Estland hat am 14. Mai 2024 die ECOFIN-Einigung zur Mehrwertsteuer im digitalen Zeitalter blockiert.

Grund dafür sind die hohen Kosten, die KMU durch eine einheitliche Umsatzsteuerregistrierung und die Plattformökonomie entstehen würden.

Es wird erwartet, dass die aktuelle belgische EU-Ratspräsidentschaft bis zum nächsten ECOFIN-Rat am 21. Juni 2024 erneut versuchen wird, eine Einigung mit Estland zu erzielen.

Vor diesem Hintergrund gestaltet sich der aktuelle Zeitplan wie folgt:

- Juli 2027: Einheitliche Umsatzsteuerregistrierung und Plattformökonomie (ursprünglich: 01.01.2025)

- Juli 2030: Anforderungen an die digitale Berichterstattung und elektronische Rechnungsstellung (ursprünglich: 01.01.2028)

- Lieferanten und deren Kunden: Einführung digitaler Berichtsanforderungen (DRR) für Daten auf Kopfebene:

- innergemeinschaftlich: Lieferungen, Akquisitionen, B2B-Dienstleistungen

- Reverse Charge, wenn der Lieferant nicht ansässig ist

- Energielieferungen an steuerpflichtige Händler

- Jedem Mitgliedsstaat steht es frei, eigene Berichtsprotokolle und technische Spezifikationen zu entwickeln.

Um den Praxisanforderungen gerecht zu werden, wurde eine Reihe von Kompromissen zu diesem Vorschlag erzielt:

-

- Verlängerung der Meldefrist von 2 Werktagen ab Ausstellung der E-Rechnung auf 10 Tage

- Die Mitgliedstaaten können die Verbraucher von Waren oder Dienstleistungen davon befreien, die Transaktion ebenfalls zu melden, wenn sie auf andere Weise Garantien erhalten können.

- Zusätzlich zu den bestehenden Informationen, die für die zusammenfassende Meldung erforderlich sind, werden weitere Informationen (einschließlich Bankdaten) benötigt, damit die Steuerbehörden die Zahlungen nachverfolgen können. Es besteht jedoch keine Verpflichtung mehr zur Einhaltung des Zahlungstermins, wie es im ursprünglichen Vorschlag vorgesehen war.

- U.v.m

- Januar 2035: Harmonisierung der Meldung inländischer und innergemeinschaftlicher Transaktionen

- Der Vorschlag, die bestehenden nationalen Systeme für die elektronische Rechnungsstellung mit dem EU-Standard zu harmonisieren, wurde auf Januar 2035 (ursprünglich 2027) verschoben. Diese Verschiebung des ursprünglichen Termins für die Einführung der elektronischen Rechnungsstellung (Juli 2030) ist darauf zurückzuführen, dass einige Mitgliedstaaten (z. B. Italien, Frankreich und Polen) Bedenken dahingehend geäußert haben, dass die Steuerverwaltungen und die Steuerzahler bereits erhebliche Investitionen in bereits eingeführte/geplante nationale Systeme getätigt haben.

+++

Das Mehrwertsteuersystem innerhalb der EU ist komplex, uneinheitlich und ineffizient. Doch umständlichen Verwaltungsverfahren, schwer zu überschauenden Steuererklärungspflichten und nicht zuletzt dem Steuerbetrug soll durch Digitalisierung endlich das Handwerk gelegt werden. Die EU-Kommission hat die Initiative ViDA „VAT in the Digital Age“ ins Leben gerufen und einen Aktionsplan für eine faire Besteuerung aufgestellt. Was es damit auf sich hat und in welchem Zeitrahmen die Modernisierung des europäischen Mehrwertsteuersystems umgesetzt werden soll, erläutert dieser Beitrag.

Was ist ViDA oder „VAT in the Digital Age“?

ViDA steht für „VAT in the Digital Age“ (VAT = Value Added Tax), was zu Deutsch „Mehrwertsteuer im digitalen Zeitalter“ bedeutet. Es handelt sich hierbei um eine Initiative der EU-Kommission zur Modernisierung des europäischen Mehrwertsteuersystems. Am 8. Dezember 2022 stellte die Europäische Kommission den lang erwarteten Richtlinien-Entwurf COM (2022)701 zu „VAT in the Digital Age“ (ViDA) sowie einen Vorschlag für eine korrespondierende EU-Verordnung, COM (2022)703, vor. Meldepflichtige Daten, wie beispielsweise im Rahmen von innergemeinschaftlichen Lieferungen, sollen so schneller und transaktionsgenau übermittelt und überprüft werden können. Die Strukturierung und Standardisierung der Informationen, die von den Steuerpflichtigen zu übermitteln sind, soll nahezu in Echtzeit erfolgen und insbesondere der schnelleren Aufdeckung von Mehrwertsteuerbetrugsfällen dienen.

EU-Bürger, Verbände und Dienstleister hatten bis zum 4. April 2023 Gelegenheit, bei der Europäischen Kommission Rückmeldungen und Stellungnahmen zu diesem angenommenen Rechtsakt einzureichen. Anschließend wurden alle eingegangenen Rückmeldungen von der Europäischen Kommission zusammengefasst und dem Europäischen Parlament sowie dem Europäischen Rat vorgelegt, um sie in die legislative Debatte einzubringen. Die eingereichten Rückmeldungen sind auf der offiziellen Website der Europäischen Union veröffentlicht.

Der Aktionsplan der EU-Kommission für eine faire und einfache Besteuerung unterstreicht die Notwendigkeit zu prüfen, wie Steuerbehörden Technologien zur Bekämpfung von Steuerbetrug und zum Nutzen von Unternehmen einsetzen können und ob die derzeitigen Mehrwertsteuervorschriften an die Geschäftstätigkeit im digitalen Zeitalter angepasst sind. Bereits 2022 wurde im Aktionsplan ein Legislativvorschlag zur „Mehrwertsteuer im digitalen Zeitalter“ (VAT in the Digital Age – ViDA) angekündigt, der Folgendes beinhalten soll:

- Mehrwertsteuermeldepflichten und elektronische Rechnungsstellung

- mehrwertsteuerliche Behandlung der Plattformwirtschaft

- einmalige Mehrwertsteuerregistrierung in der EU

Welche Ziele verfolgt die ViDA-Initiative?

Ein Hauptziel des digitalen Reportings ist es, die bisherigen zusammenfassenden Meldungen zu ersetzen. Der Anwendungsbereich des digitalen Reporting erstreckt sich daher grundsätzlich auf die Fälle, für die bislang eine zusammenfassende Meldung eingereicht werden musste (vgl. Art. 263 MwStSystRL).

Ein weiteres Hauptziel der ViDA-Initiative ist die Modernisierung des europäischen Mehrwertsteuersystems mit den folgenden Teilzielen:

- Sicherstellung eines effizienten und gerechten Mehrwertsteuersystems für die digitale Wirtschaft.

- Beseitigung umständlicher Verwaltungsverfahren und Straffung von Prozessen bei grenzüberschreitenden Geschäften. Das neue Mehrwertsteuersystem stellt sicher, dass die Behörden der Mitgliedstaaten nahezu in Echtzeit umfassend über Transaktionen informiert werden. Fälle von Mehrwertsteuerbetrug können, insbesondere innerhalb der EU-Grenzen, sofort angegangen werden.

- Gewährleistung der reibungslosen Funktionsweise des Binnenmarktes.

- Vereinfachung und Anpassung der Mehrwertsteuervorschriften an die neuen Gegebenheiten des digitalen Marktes, um die Einhaltung der Steuervorschriften zu erleichtern und mehr Rechtssicherheit zu schaffen.

- Optimierung der Steuererklärungspflichten durch Digitalisierung.

Unternehmen, die mit Verbrauchern in einem anderen Mitgliedstaat Geschäfte machen möchten, müssen sich nur noch einmal EU-weit für Mehrwertsteuerzwecke registrieren und können ihre Mehrwertsteuerpflichten in einer Sprache über ein einziges Online-Portal erfüllen.

Dem ViDA-Bericht zufolge ermöglicht das neue System Einsparungen von schätzungsweise 4,3 Milliarden Euro an Verwaltungskosten durch die Einhaltung neuer Steuervorschriften. Die EU-Kommission schätzt außerdem, dass allein bei den Postzustellungen zukünftig 1,9 Milliarden Euro weniger ausgegeben werden müssen.

Aktueller Zeitplan für die Umsetzung von ViDA

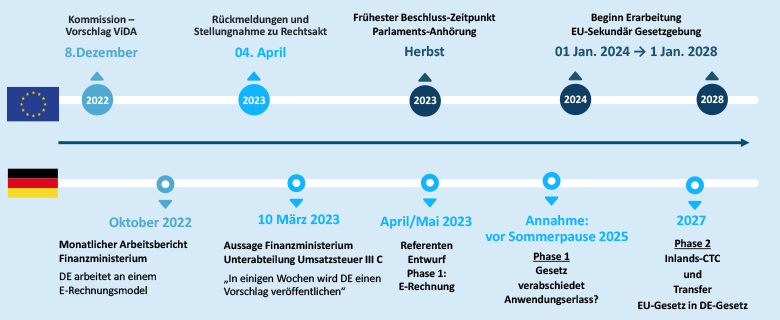

Abbildung 1 zeigt den voraussichtlichen zeitlichen Ablauf für die Umsetzung der Richtlinie COM (2022)701 zu „VAT in the Digital Age“ (ViDA).

Die Fristen für die Umsetzung von ViDA:

- Bis zum 30. Mai 2023 ist eine Aussprache zum Dossier im ECON-Ausschuss und eine Vorlage des Berichtsentwurfs geplant.

- Bis zum 14. Juni 2023 besteht die Möglichkeit für Änderungsanträge.

- Die eingereichten Änderungsanträge kommen am 18. Juli 2023 zur Aussprache.

- Am 24. Oktober 2023 ist die Abstimmung im ECON-Ausschuss

Der aktuelle Zeitplan ist sehr ambitioniert, insbesondere vor dem Hintergrund der folgenden EU-Interna:

- Der EU-Rat darf keinen Beschluss ohne die Stellungnahme des EU-Parlaments verabschieden. Das bedeutet, dass die Beratungen im EU-Rat und EU-Parlament parallel ablaufen werden. Dies kann die Beschlussfassung verzögern und es ist nicht auszuschließen, dass sich das Projekt „ViDA“ um ein weiteres Jahr verzögert.

- Für Mai 2024 sind neue EU-Wahlen geplant. Es kann deshalb zu weiteren Verzögerungen von bis zu einem Jahr kommen, bis das neu gewählte EU-Parlament seine Arbeit wieder richtig aufgenommen hat. Der Zeitplan ist also sehr eng. Es ist daher zu erwarten, dass das Bundesministerium für Finanzen (BMF) nach dem 4. April 2023 (Ende Eingang der Stellungnahmen) einen neuen Zeitplan veröffentlichen wird.

Empfehlung: Die Fristen für die Umsetzung von ViDA sollten nochmals überdacht werden

Vor diesem Hintergrund wird vor einer übereilten Umsetzung der Richtlinie in den nächsten Monaten gewarnt und eine zeitliche Streckung des Umsetzungsplans gefordert. Die EU-Kommission wurde u. a. von Wirtschaftsverbänden, zertifizierten Servicedienstleistern und EU-Bürgern aufgefordert, eine verbindliche Vorlaufzeit von zwölf Monaten für die Durchsetzung der nationalen Mandate einzuführen, um der aktuellen Forderung der Mitgliedstaaten nach nationalen Ausnahmeregelungen entgegenzuwirken.

Des Weiteren sollten die Rechnungstellungsfristen bzw. Übertragungspflichten überdacht werden. Die Zweitagesfristen für die Rechnungserstellung und -übermittlung erscheinen unangemessen kurz. Das gilt insbesondere, wenn keine leistungsstarken Systeme bei der Automatisierung unterstützen. Damit werden vor allem Kleinstunternehmen mit zusätzlicher Bürokratie belastet und könnten vor Schwierigkeiten beim Umgang mit Sondersituationen, wie beispielsweise Krankheitsfällen, stehen.

Gleiches gilt auch für Eingangsrechnungen. Hier stellt sich der Meldeprozess als noch schwieriger dar, weil es in der Regel nicht möglich ist, innerhalb von zwei Tagen eine Rechnungseingangsprüfung durchzuführen. Sollte dies durch die EU so erzwungen werden, wären daher vorerst pauschal alle Eingangsrechnungen vorbehaltlich einer späteren Rechnungskorrektur zu melden.

Besonders kritisch wird es, sollte der Rechnungsempfänger ebenfalls zur Meldung nach zwei Tagen verpflichtet werden, selbst wenn noch keine Rechnung erstellt wurde. Bisher fand dieser Prozess am Jahresende statt (Rückstellung für erhaltene aber nicht abgerechnete Leistungen).

In Bezug auf die Meldepflichten für Rechnungssteller und -empfänger kann Frankreich als positives Beispiel dienen. Hier ist die Meldung von ausländischen Eingangsrechnungen in einem Rhythmus von zehn Tagen vorgesehen. Dabei wird die Meldung zehn Tage nach Ende des jeweiligen Zeitfensters fällig. Daraus ergibt sich eine effektive Meldefrist von elf bis zwanzig Tagen nach Empfang der Rechnung.

SEEBURGER wird zeitnah über den weiteren ViDA-Verlauf und die aktuelle Gesetzgebung informieren.

Wie wird sich die ViDA-Initiative mittel- und langfristig auswirken?

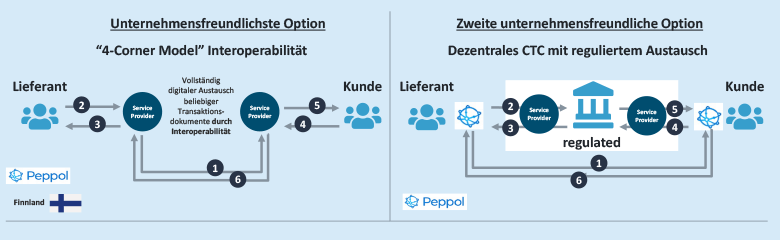

Die ViDA-Initiative wird die Automatisierung des geschäftlichen und administrativen Datenaustauschs in Deutschland bzw. der EU deutlich voranbringen. Die durchgängige Digitalisierung von Daten in Lieferketten wird die wirtschaftliche Effizienz und Souveränität verbessern, Arbeitsplätze schaffen und die Verbraucherfreundlichkeit in der EU steigern. Und auch die elektronische Rechnungsstellung (E-Invoicing) sollte für alle Betroffenen zur Regel werden und nicht die Ausnahme bleiben. Damit dies auch geschieht, sollte die EU eine entsprechende parallele politische Initiative auf höchster Ebene priorisieren. Nur dann wird es möglich sein, die Konzepte E-Invoicing und E-Reporting entsprechend auszubauen. Beide Konzepte müssen in der Mehrwertsteuerrichtlinie verankert werden, verbunden mit der Einführung eines 5-Corner-Netzwerkmodells. Dieses ist bereits im Expertenpapier zum dezentralen CTC (Continuous Transaction Control)– und Exchange-Modell dargelegt und bedeutet:

- den nahtlosen automatisierten Transaktionsaustausch basierend auf bewährten Konzepten aus dem öffentlichen Beschaffungswesen (Peppol-Methodik). Dies ermöglicht den nahtlosen Austausch von Verkaufs- und Einkaufsdaten, basierend auf offenen Standards für Business-to-Business (B2B) sowie zwischen Unternehmen und Behörden (Business-to-Government, B2G).

- stabile Datenqualität, Vertraulichkeit und hochmoderne Geschäftsprozesse, garantiert durch zertifizierte Dienstleister (Provider), die sich in einem dynamischen Markt den Wettbewerb teilen. Hierdurch wird kontinuierliche Innovation und datengesteuerte wirtschaftliche Effizienz in einer dezentralisierten fehlerfreien Umgebung sichergestellt.

- garantiert authentische, überprüfbare Transaktionsquelldaten (Mehrwertsteuerdaten) nach gesetzlichen Compliance-Richtlinien. Diese werden innerhalb von zwei Tagen mit Steuer- oder anderen Behörden geteilt, die beispielsweise für Strafverfolgungszwecke eingesetzt werden.

- gleiche Wettbewerbsbedingungen dank des zugrundeliegenden 5-Corner-Modells, wodurch kleinere Unternehmen und große Unternehmen gleichermaßen von den Vorteilen einer durchgängig automatisierten Verarbeitung von Verkaufs- und Einkaufsdaten profitieren können.

Neben der Angleichung an den europäischen Standard für die elektronische Rechnungsstellung als Mindestvoraussetzung für die Interoperabilität im 5-Corner-Netzwerkmodell wird empfohlen, ViDA sowohl für den Austausch von Rechnungen zwischen Steuerzahlern als auch zwischen Steuerzahlern und Steuerverwaltung einzusetzen.

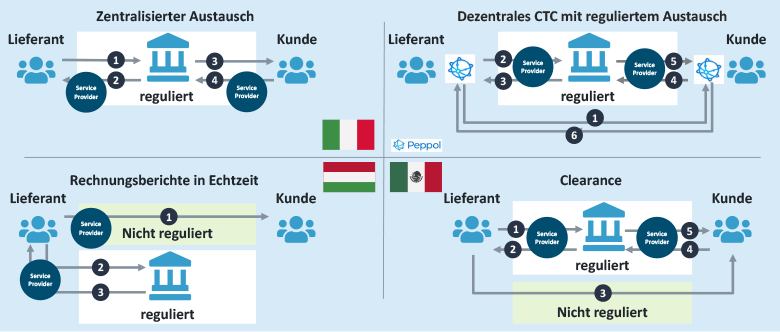

Die nachfolgenden Beispiele veranschaulichen den Ablauf der Meldung von Umsatzsteuerdaten und den Austausch von E-Rechnungen innerhalb der EU-Staaten und global.

Provider und Verbände setzen auf „Interoperabilität“ für den vollständigen Austausch digitaler Meldedaten, als das zukünftige Verfahren.

So kann SEEBURGER bei der Umsetzung helfen

Aktuell sieht es so aus, als ob für grenzüberschreitende und nationale Transaktionen zwei verschiedene Meldesysteme verwendet werden könnten, aber dies dürfte für die deutsche Wirtschaft kaum eine gangbare Option sein. Die drohende „technische Doppelanbindung“ bedeutet bei einem nicht einheitlichen Ansatz für viele Unternehmen und Betriebe einen enormen Zusatzaufwand.

SEEBURGER kann Unternehmen selbstverständlich bei der Anbindung und Übertragung der digitalen Daten an beide Meldesysteme unterstützen. Mit unseren globalen E-Invoicing-Lösungen ermöglichen wir auch Unternehmen mit weniger technischem Know-how und geringerem Belegaufkommen die Teilnahme am verpflichtenden elektronischen Rechnungsaustausch. Mit dem SEEBURGER Peppol Access Point Cloud Service bieten wir zudem eine schnelle und einfache Möglichkeit, Dokumente mit dem Peppol-Netzwerk auszutauschen. Zudem unterstützen wir aktiv in die Entwicklung eines nationalen Meldesystems nach den Vorgaben der ViDA-Initiative.

Webcast-On-Demand

Lernen Sie in unserem aktuellen Webcast die neuen E-Invoicing-Anforderungen in 2024 kennen und informieren Sie sich über die SEEBURGER Global E-Invoicing Services in der Cloud.

DownloadVielen Dank für Ihre Nachricht

Wir freuen uns über Ihr Interesse an SEEBURGER

Haben Sie Fragen oder Anmerkungen?

Wir freuen uns hier über Ihre Nachricht.

Ein Beitrag von: Andreas Killinger

Andreas Killinger ist seit 2014 als Produktmanager bei SEEBURGER für Software-Applikationen und -Services für den elektronischen Geschäftsdatenaustausch zuständig. Seine Schwerpunkte liegen auf Lösungen in SAP sowie der elektronischen Rechnung (E-Invoicing) für international agierende Kunden. Nach seiner Ausbildung als Industriemechaniker und seinem Studium der Rechts- und Verwaltungswissenschaften absolvierte er Berufsstationen im öffentlichen Dienst und war von 1999 bis 2013 als SAP Senior Consultant und SAP-Projektleiter für IBM in internationalen SAP Projekten tätig.