理財作為一種技能,和學習任何知識一樣遵循刻意練習的法則。多學、多練、多思考,和比自己掌握的更好的人討論,這些都是提高學習效果的通路。

文:黃琛為

哪怕你還是學生,或者剛步入職場不久,暫無積蓄,也一定要學一學理財。「理財就是理生活」,當你真的去學習了,才會認同這個觀念。

我從15年7月份開始學理財,如今3年有餘,除了跑贏通貨膨脹的收益,更多的收獲是思維方式的改變:比如說,為了「滾雪球」,學會了控制欲望不再買買買,學會了延遲滿足;比如說,做事情時會有更長遠的規劃,不只是想到樂觀的那一面,還會考慮如果最糟糕的結果發生了如何應對(保險思維);還比如說,從一開始每天看盤心情隨著漲漲跌跌跌宕起伏,到現在堅持投資策略一個月看盤一次,學會了正視風險,敬畏世界的不確定性……

- 延伸閱讀:想自我提升的你,竟連複利也不懂?

今天本來是想寫投資陷阱來著,因為最近多了許多新讀者,所以打算把理財入門這部分知識再帶著大家複習一下。老粉絲們可以跳過第一部分,從第二部分開始看。

一、從改變消費觀念開始

是的,第一步不是上來就去學如何買基金股票,而是先改變自己的消費觀念。如果你月入3萬,還非要去買Chanel的包包。那麽,假設你有股神巴菲特一樣的收益,也會很快把它敗光的。

所以,學習理財的第一步,是「改變消費觀念」。畢竟一直月光什麽理財產品也買不了,得先有錢才能去投資呀~

如果你之前對於任何理財知識都沒有了解,甚至還是月光的話,建議先從存下收入的5%~10%開始做起。而且,不是等到月底才存下,而是工資一發下來就趕緊把它存存好。

如果怕自己不小心花掉的話,可以選擇一些有定投功能的理財商品,每個月時間一到就自動從你的帳戶中扣款。很多花錢的行為都是衝動消費,這種靈活性不那麽好的儲蓄方式反而會克制你的消費欲望,達到存錢的目的。

學著記帳。記帳不是為了記流水帳,而是為了分析自己過往的消費行為,來指導未來即將產生的消費。

消費品可以被分為「必要的」、「需要的」和「想要的」三類。「必要的」就是要滿足生存不得不花的錢,比如吃飯、公車地鐵、通訊、房租,這部分的錢是很難省下來的。「需要的」是買來能夠讓生活品質有所提高,但是不買其實也無妨。比如說一天喝一杯星巴克,一年下來就是一萬塊(有一個金融學專業名詞叫「拿鐵因子」,就是指這種看似不起眼的零散花費)。「想要的」消費通常對於你現在的收入水平來說有點高,你可能需要攢攢錢才能買,比如換台新電腦、出國旅行、買一個奢侈品包包之類的。

記帳就是為了找出哪些錢花在了「必要的」,哪些花在了「需要的」,哪些花在了「想要的」。必要的一定滿足;需要的減少拿鐵因子;想要的適度滿足,作為對自己達成某項成就的獎勵。

我大四在中國交換,前幾個月完全是月光──甚至更誇張,自己帶的生活費不夠花還靠爸媽補貼。當時發薪資以後最大的樂趣就是逛淘寶,每天去看聚划算、天天特價,感覺啥都想買,反正也不貴就下單了,一個月下來花了好多錢,買來的東西都很雞肋(所以勸告大家不要每天去看秒殺打折什麽的,有明確想買的東西再去網購)。後來從存下10%開始,這個比例慢慢變成30%、50%,到現在每個月可以存下收入的90%而只花掉10%。(然而真相其實是:現在一天主業+副業連續工作16小時,根本沒時間買買買)

二、了解各種投資品及其風險

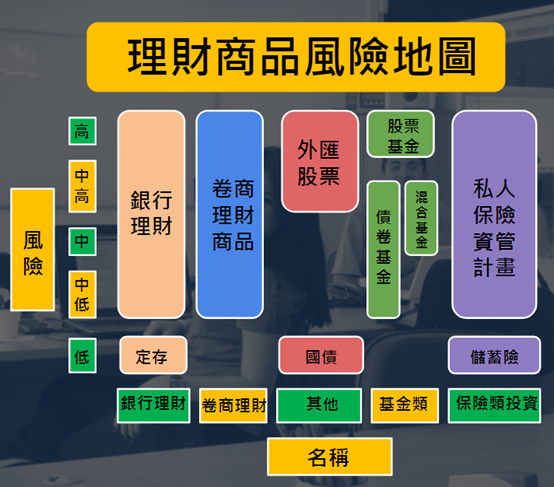

這張圖叫做「投資風險地圖」,列舉了市面上常見的各種投資品,越往上走風險越高。定期存款也是一種投資品哦,只是利率比較低罷了。

Photo Credit:懶人經濟學

先說投資第一個也是最重要的原則:

不懂的不要碰!

如果你看到這裏覺得,理財好麻煩,不想繼續學了。OK,那有了正確的消費觀念,就算你不指望靠投資賺錢,只要你努力工作、不亂花錢,也不會繼續以前那種月光生活了。但是,千萬不要覺得很容易就能賺大錢,有這種心態的人多半會成為騙子下手的對象。

下面來詳細地講講常見的投資品各自的特點。

貨幣基金的運作方式大概是這樣的:基金公司把大家的錢匯集起來,拿去買銀行的定期存款、大額存單。因為金額很大,存銀行肯定和我們小儲戶存一兩萬是不一樣的,就可以和銀行談判,拿到更高的利息。因為貨幣基金的主要投資方向是銀行存款,所以是很安全的。一般來說,除了特別重大的經濟危機,或者銀行接連倒閉,否則是不會損失資金的。除了大部分用來投資銀行存款之外,基金公司也會投資諸如債券、票據之類的,所以不同品種貨幣基金收益會有一點小差異,但是不會差別太多。

國債逆回購本質是一種短期借款。借款大家都懂吧,國債逆回購就是企業急需用錢,於是就把自己手裡的國債當作抵押品給你,你把錢借給他;到期企業還你本金和利息,你再把國債還給他。

債券根據借款主體不同可以分為國債、地方政府債、企業債。簡言之就是國家、地方政府和企業向人民群眾借錢,約定一個還款日期,到期支付本息。國家和政府借錢嘛,自然是風險很低的,利息……當然也很低了。

基金和股票是小夥伴們最熟悉的,但是很多人其實並不知道基金、股票漲跌背後的機制是什麽。

舉個簡單的例子來幫助大家了解一下股票。小王想開一家文具店需要10萬塊,但是他只有5萬,錢不夠,於是來找你借錢。於是你借給他5萬,說,「這錢你不用還,但是以後你掙了錢,一半的利潤是我的」(當然了要是文具店倒閉了你錢也收不回來),於是你就成了這家文具店的股東,占股50%。簡單來說,當你買入一家公司的股票,就成為了這家公司的股東。能不能靠這家公司的股票賺到錢,取決於這家公司的經營狀況。

但是你不知道該買哪個公司的股票,怎麽辦呢?這個時候有一個人出現了,他就是「基金經理」。基金經理說,「我有豐富的投資經驗,我來幫大家買吧」。基金又根據投資方向的不同分為不同種類:大部分錢用來投資股票的就是股票基金,大部分錢用來投資債券的就叫債券基金。因為屬性不同,債券本身風險更低,所以債券基金風險也比較低;股票基金的風險是比較高的,因為本質上還是在買股票。股票基金又包含被動投資的指數基金和主動投資的主動股票基金了,支付寶APP首頁經常推薦的就是這種基金,你買了它就相當於買了基金經理幫你選好了一籃子股票。至於是贏是虧,要看這個基金經理選的怎麽樣了。

P2P就是個人借錢給個人,或者個人借錢給企業。P2P平台就是進行這種小額資金直接融資的交易場所。按理說,只要大家都遵守秩序,這應該是一種很受歡迎的借貸方式。但是,由於國內目前體系還不完善,你並不知道拿了自己錢的企業是去投資還是揮霍了,也不知道它是否有能力還錢。此外,P2P行業監管本身也不到位,有的P2P網站本身就抱著撈一筆跑路的想法去做的。之前的中國e租寶坑了不少人,關於P2P的騙局可謂層出不窮。並不是說所有P2P公司都是騙子,只是大家投資之前一定要謹慎再謹慎,看清楚資質、擔保、托管等關鍵信息再投資,不要被所謂「低風險、高收益」的廣告蒙蔽了雙眼。

原油期貨貴金屬、實業收藏品都是風險極高的投資,不懂的小夥伴不要輕易嘗試。

三、好好學習投資知識

前面說了,如果你風險承受能力比較低,那就把錢放在貨幣基金中,買債券,買個國債逆回購。這是幾乎不會賠錢的。但是如果你不滿足於僅僅比銀行利率高一點的收益,那就要好好學了。

比較常見的投資方式當然是買股票和基金。我之前是有報班系統地上過課,同時讀了好些關於財報分析和選股的書,然後才形成了自己的投資體系。不敢說很完善,畢竟我不是金融相關專業出身,所以這裏只和大家講講基金和股票的簡單邏輯。

上一部分和大家闡述了基金的運作機制,其中的關鍵人物當然是「基金經理」啦,因此如果你想買主動基金,一定要先去看這個基金經理的以往業績。註意,不能只看這支基金的歷史,因為同一支基金是可能換基金經理的,如果它以往的業績優秀,也可能是因為上一次的基金經理厲害,說不定現在換人就涼涼了呢。除此之外,還要看基金規模,盡量選擇規模較大的基金公司。

再來說說股票。前面說了,買股票其實買的是股票背後的公司。股票收益大致可以分為兩個方向:一個是股東分紅。就像前面舉那個文具店的例子,只要有盈利,那盈利中就有一部分錢是屬於股東的。另一個就是「低買高賣」帶來的收益。有效市場假說認為「價格是合理的」,即公司的股價反映了公司的價值。但事實上,某些因素會導致價值被低估或高估,投資者可以在股價低於公司價值時買入,在股價高於公司價值時賣出,從而獲取中間利潤。

聽起來有點抽象,舉個例子好了:假如你平時有喝綠豆湯的習慣,經常去超市買綠豆。突然有一天,有人聲稱「綠豆包治百病」,於是所有超市的綠豆價格瘋漲,從原來的10塊錢一斤(我隨便編的)漲到100塊一斤,你願意花100塊錢買嗎?又過了一段時間,有人聲稱喝綠豆湯會得癌症,於是綠豆價格暴跌到1塊錢一斤,你願意花1塊錢買嗎?

價值投資的基本原理就是上面的邏輯。如果你知道綠豆只是一種普通的食物,既不會包治百病也不能致癌,而且它只值10塊錢,就不會衝動消費。換做是公司,很多人就不懂這個道理了,綠豆(股票)漲價的時候他們覺得「漲價這麽快一定是好東西」,價格下跌的時候又恨不得趕緊賣掉。想一想,某金融APP是不是經常在首頁給你推薦「最近1個月漲幅XX」的股票/基金呢?

要判斷這支股票該不該買,是需要做很多功課的(真的是很多)。比如說要判斷一個行業的發展情況,因為有的行業相比其他行業更容易賺錢;有的公司一段時間低迷,一段時間發展不錯;要去讀公司財報,看它的主營業務、商業邏輯、盈利能力等等;還要看它的護城河,看賺錢能力是否可持續,是開兩天就倒閉了還是能長期存活。彼得.林奇說投資股票是「藝術、科學與調研」的結合,只分析財報、只看行情或者僅憑直覺都難取得好的收益。

photo credit:Vincent Yu/AP/達志影像

股票分析的基礎理論之前有給大家推薦過幾本關於財報和護城河的書。上次那幾本書看完的同學這次再推薦兩本:《偉大的博弈》和《戰勝華爾街》。尤其是《戰勝華爾街》,強烈推薦對股票有興趣的同學看看。

股市風險最低的投資應該是打新股了。新股發行之前,你可以先去申購這支股票。然後會搖號,如果運氣好中簽的話,等到發行之日賣掉,就可以小賺一筆啦。之所以說【運氣好】是因為大家都知道打新股歷史上還沒賠過,於是都去申購,反正我至今是沒中過……

特別要提醒大家的是,歷史不能完全預測未來。一個好的投資策略就好比拋硬幣,別人的硬幣都是50%向上50%向下,你的那個硬幣比較特殊,可能60%向上(賺)40%向下(賠),可能放在較長時間來看(比如5~10年)你是賺了的,但並不是保證任何一個時間節點都100%盈利。

四、投資自己才是回報最高的

如果你學會了投資,年化收益能達到30%,已經是一個超級高的收益率了。但是,要是你能通過學習提高自己的能力,收入增長的速度可要比1.3倍快多了。如果你半年前關注我的話,一定是一步步看著我從「副業收入補貼生活」到「副業收入快趕上主業工資」再到「工資只占總收入的一部分」……期間讀書、學習、寫作、考證的事情,在很多篇文章中提及過。學理財可以提升你的收益,而投資自己能增加你的本金。

理財作為一種技能,和學習任何知識一樣遵循刻意練習的法則。多學、多練、多思考,和比自己掌握的更好的人討論,這些都是提高學習效果的通路。

正如在文章一開始說的,我學理財更多的是思維層面的收獲。一直覺得,30歲以前最重要的是「成長」而非「財富積累」,我現在所做的工作也好、理財也好、寫作也好,都是探尋自我的一個過程,是為了讓自己日益成熟。學習投資是為了規避風險,同時也是為了正視風險,敬畏世界的不確定性。

從來不敢說教給誰什麽知識,只願我們互相學習,共同進步。

小小地總結一下:

- 如果你覺得學理財好麻煩,那就學一下記帳和存錢就可以了,至少能幫你擺脫月光。

- 介紹了好幾種投資品,忘記的話拉到前面看一下它們各自的特點吧。

- 買股票就是買入一家公司成為它的股東,需要分析該公司的商業邏輯、盈利能力、護城河等等。

- 投資自己才是回報最高的。

最後的最後,本文僅作普及知識,不推薦任何具體的某支股票或基金。

責任編輯:朱家儀

核稿編輯:翁世航